3 cách mà các nhà giao dịch hợp đồng tương lai có thể sử dụng đòn bẩy và tránh tổn thất do thanh lý

Các nhà giao dịch chuyên nghiệp sử dụng kết hợp nhiều chiến lược giao dịch hợp đồng tương lai để tạo ra lợi nhuận đồng thời hạn chế rủi ro thanh lý.

3 cách mà các nhà giao dịch hợp đồng tương lai có thể sử dụng đòn bẩy và tránh tổn thất do thanh lý

Thỉnh thoảng, các tiêu đề về việc thanh lý hợp đồng tương lai Bitcoin trị giá 100 triệu USD hoặc hơn xuất hiện, khiến các nhà đầu tư mới và các nhà phân tích không chuyên chỉ trích việc sử dụng đòn bẩy quá mức của các nhà giao dịch bán lẻ là nguyên nhân.

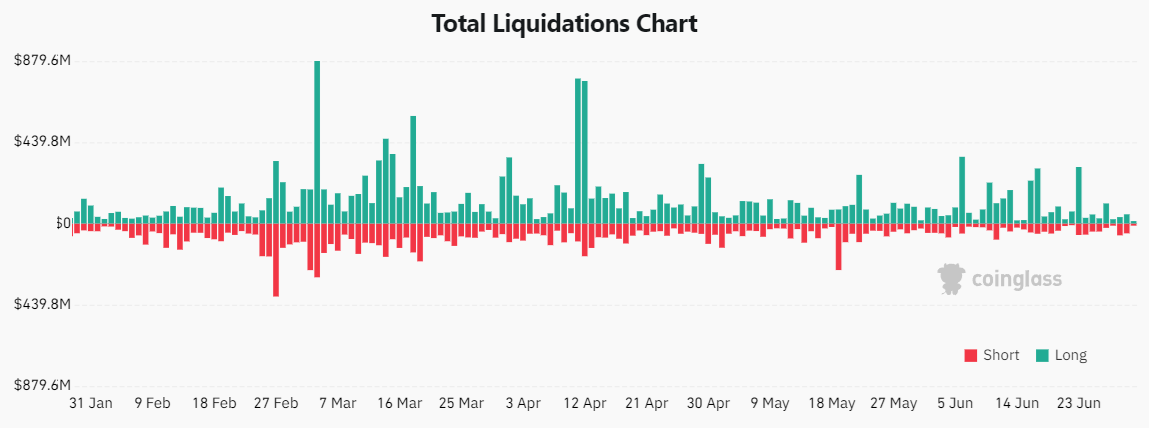

Thanh lý hợp đồng tương lai crypto 24 giờ qua, USD. Nguồn: Coinglass

Những người chơi cá cược rõ ràng chịu trách nhiệm cho một phần lớn các khoản đặt cược rủi ro này, đặc biệt là khi việc thanh lý tập trung vào các sàn giao dịch hướng tới nhà đầu tư bán lẻ như Bybit và Binance. Tuy nhiên, không phải tất cả các vụ thanh lý hợp đồng tương lai đều là kết quả của việc sử dụng đòn bẩy liều lĩnh.

Không phải tất cả các vụ thanh lý hợp đồng tương lai đều do đòn bẩy

Một số chiến lược giao dịch của các chuyên gia cũng có thể bị thanh lý trong các đợt biến động giá mạnh bất ngờ, nhưng điều này không nhất thiết đồng nghĩa với việc thua lỗ hay sử dụng đòn bẩy quá mức. Sàn giao dịch Chicago Mercantile Exchange (CME), OKX và Deribit thường có tỷ lệ thanh lý thấp hơn nhiều so với các sàn giao dịch hướng tới nhà đầu tư bán lẻ, cho thấy các nhà giao dịch trên những sàn này thường áp dụng các chiến lược tiên tiến hơn.

Việc sử dụng thị trường hợp đồng tương lai, đặc biệt là các hợp đồng vĩnh viễn (inverse swaps), khá đơn giản. Hầu hết các sàn giao dịch crypto cung cấp đòn bẩy 20x hoặc cao hơn, yêu cầu chỉ một khoản tiền gửi ban đầu, được gọi là ký quỹ.

Tuy nhiên, khác với giao dịch spot thông thường, hợp đồng tương lai không thể được rút ra khỏi sàn giao dịch. Những hợp đồng tương lai có đòn bẩy này là giả lập, nhưng chúng cũng cung cấp khả năng bán khống, có nghĩa là bạn có thể đặt cược vào xu hướng giảm giá.

Những công cụ phái sinh này có những lợi ích riêng và có thể cải thiện kết quả giao dịch của bạn, nhưng các nhà giao dịch quá tự tin hiếm khi đạt được lợi nhuận trong trung và dài hạn. Để tránh rơi vào bẫy tâm lý này, các nhà giao dịch chuyên nghiệp thường triển khai ba chiến lược khác nhau nhằm tối đa hóa lợi nhuận mà không chỉ dựa vào các giao dịch theo hướng.

Thanh lý cưỡng bức trên các cặp tiền kém thanh khoản

Các cá voi sử dụng hợp đồng tương lai để khai thác các thị trường biến động bằng cách nhắm vào các cặp tiền kém thanh khoản. Họ mở các vị thế có đòn bẩy cao, dự đoán việc thanh lý cưỡng bức do ký quỹ không đủ. Điều này kích hoạt một phản ứng dây chuyền, đẩy thị trường theo hướng mong muốn.

Ví dụ, nếu mong muốn giá giảm, số lượng lớn sẽ được bán ra, khiến các nhà giao dịch khác bị thanh lý và cũng phải bán, từ đó làm giảm giá thêm nữa. Dù có vẻ như tiền đang bị mất ban đầu, hiệu ứng dây chuyền mang lại lợi ích cho chiến lược này.

Việc thực hiện chiến thuật này yêu cầu vốn lớn và nhiều tài khoản. Nó khai thác hiệu quả cơ chế của thị trường để tạo ra ảnh hưởng lớn, và việc hiểu biết về hành vi thị trường là rất quan trọng cho phương pháp này.

Giao dịch cash and carry

Giao dịch cash and carry liên quan đến việc mua một tài sản trên thị trường spot và đồng thời bán một hợp đồng tương lai cho cùng tài sản đó. Chiến lược này khóa chênh lệch giá giữa giá spot và giá tương lai. Các nhà giao dịch giữ tài sản cho đến khi hợp đồng tương lai hết hạn, kiếm lợi từ sự hội tụ của các mức giá này khi đến hạn.

Phương pháp arbitrage này có rủi ro thấp và khai thác sự bất đồng giá giữa các thị trường. Nó đặc biệt hiệu quả trong các thị trường ổn định, cung cấp lợi nhuận liên tục bất kể sự biến động của thị trường tổng thể, khiến nó trở thành chiến lược yêu thích của các nhà đầu tư tránh rủi ro.

Arbitrage tỷ lệ funding rate

Các hợp đồng vĩnh viễn (inverse swaps) thu phí funding rate thường xuyên mỗi tám giờ để cân bằng giữa người mua và người bán. Tỷ lệ này thay đổi tùy theo nhu cầu đòn bẩy của thị trường. Khi người mua (longs) yêu cầu nhiều đòn bẩy hơn, tỷ lệ funding rate trở nên dương, khiến người mua phải trả phí.

Các nhà tạo lập thị trường và bàn arbitrage khai thác sự chênh lệch này bằng cách mở các vị thế có đòn bẩy và phòng hộ chúng bằng cách mua hoặc bán trên thị trường spot. Họ cũng khám phá sự khác biệt giữa các sàn giao dịch hoặc giữa các hợp đồng vĩnh viễn và hợp đồng hàng tháng.

Chiến lược này, gọi là arbitrage tỷ lệ funding rate, liên quan đến việc khai thác các tỷ lệ khác nhau giữa các thị trường, yêu cầu theo dõi liên tục và thực hiện chính xác để tối đa hóa lợi nhuận trong khi quản lý rủi ro hiệu quả.

Tóm lại, việc sử dụng các công cụ phái sinh yêu cầu kiến thức, kinh nghiệm và một quỹ dự trữ vốn đáng kể để chịu đựng sự biến động của thị trường. Tuy nhiên, các chiến lược như arbitrage tỷ lệ funding rate có thể hiệu quả ngay cả trong các thị trường ít biến động, nơi có ít hành động giá. Những phương pháp này chứng minh rằng có thể sử dụng đòn bẩy một cách thận trọng, tối đa hóa lợi nhuận ngay cả trong điều kiện thị trường yên tĩnh hơn.